ひふみ投信は日本で一番有名なアクティブファンドじゃないかと思うのですが、どうでしょう?

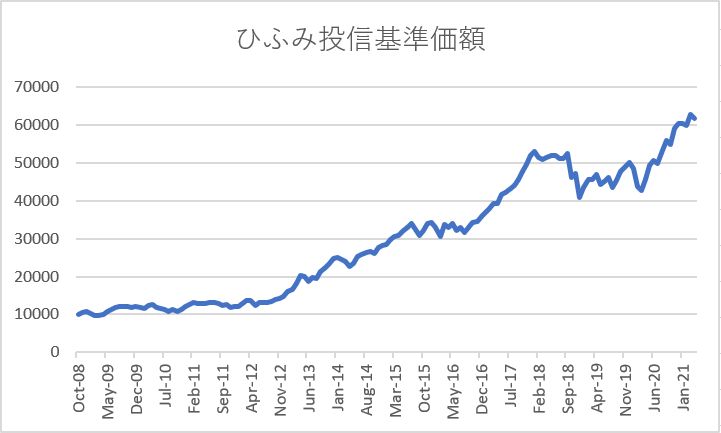

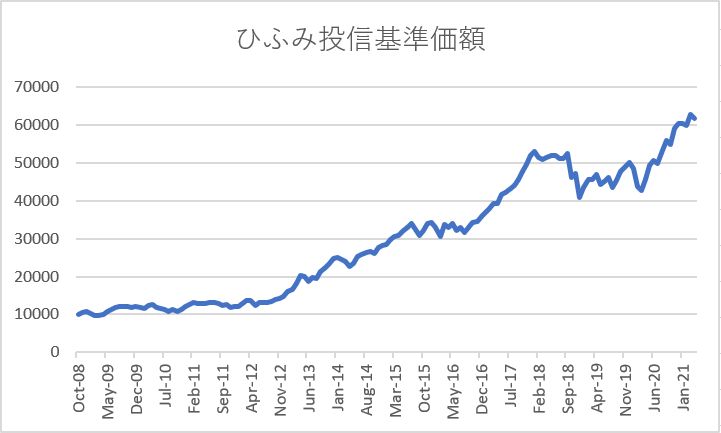

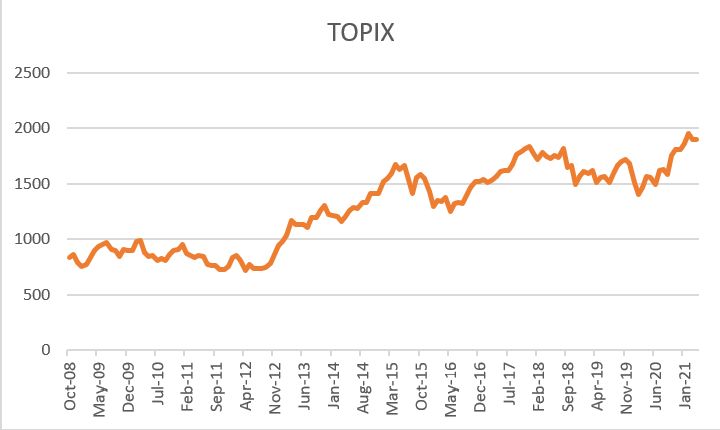

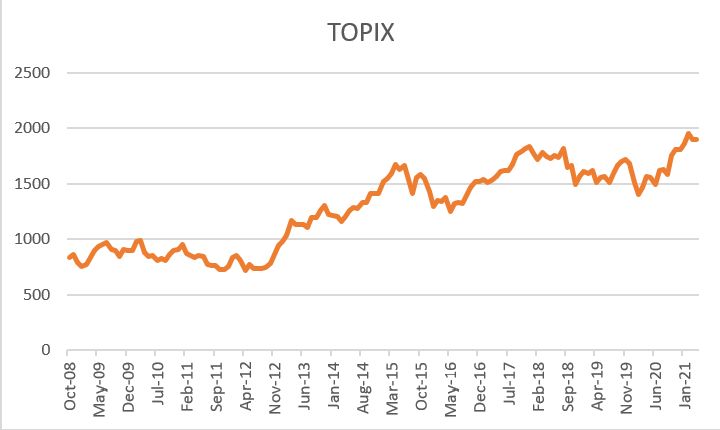

設定来の運用成績も抜群に良いですし、設定当初(2008/10)からひふみ投信に積立しているなら、かなり儲けさせてもらっているのではないでしょうか。

だけど、2021年の6月末時点では、ひふみ投信は不調が続いているみたいですね、、、。

2021年の3月末時点でひふみ投信の年初来リターンはTOPIXを大きくアンダーパフォームしていますし、3か月後の6月末時点でも

運用成績が冴えない時期が続くと、ひふみ投信は終わった?と考える人もいるかもしれません。

ひふみ投信は過去にも不調な時期もありましたし、今も不調。

そして、今後もまた不調な時期もあるでしょうが、優秀な投資信託という私の中での評価は変わっていません。

どれかひとつ、アクティブファンドを選んで投資しろと言われれば、ひふみ投信を選ぶと思うし、、、。

もも

ももひふみ投信の運用成績と今どのような戦略を取っているのか調べ、今後はどうなるかを予想してみました。

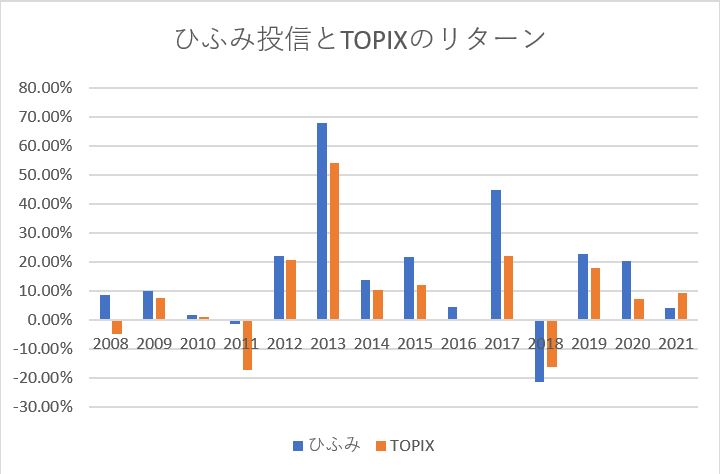

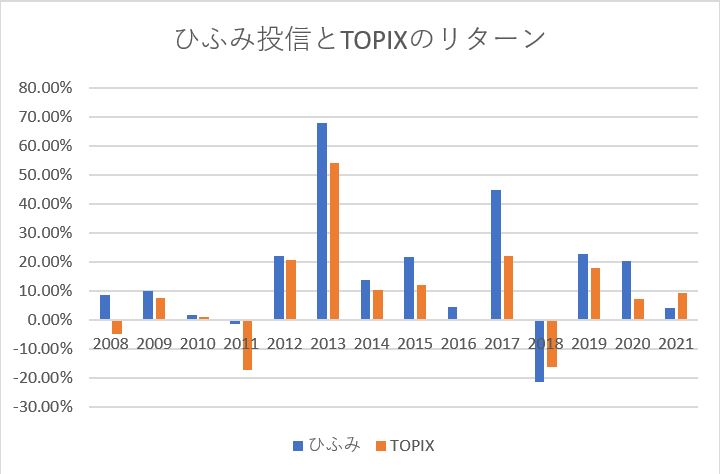

ひふみ投信の利回り(運用成績)はトータルではTOPIXを大きくアウトパフォーム

ひふみ投信が設定されたのは2008年の10月1日です。

リーマンショックの年にプラスの成績でスゴイ!と思うかもしれませんが、設定された10月はすでにだいぶ下落した後なので、そこは割り引いて考える必要があります。

リーマンショックによる下落をもろに受けての成績ではありませんよ。

設定開始から2017年までは常にTOPIXを大きくアウトパフォームする運用実績を残しており、ひふみ投信は素晴らしい投資信託といえますね。

TOPIXは約2.3倍にしかなっていませんが、ひふみ投信は約6倍になっています。

ひふみ投信の運用利回りですが、直近のリターンがどんどん低くなっています。

- 10年年率は17.1%

- 5年年率は13.17%

- 3年年率は7.21%

2017年にカンブリア宮殿に藤野さんが出演した後に、ひふみ投信への資金の流入が増大しました。

TVの力は相変わらず偉大です。

ひふみ投信の不調は今だけ?今後はどうなるかの予想と直近の成績が落ち気味な理由

ひふみ投信は優れたアクティブファンドですが、昔に比べて直近の成績が落ち気味なのは気になりますよね?

ひふみ投信の不調は一時的なものなのか、そして、今後はどうなるか予想してみました。

優れたアクティブファンドであることには変わりはないので不調なのは一時的だと考えるけれども、2017年までのような圧倒的なリターンは望み薄だと予想します。

なぜ、今までのようなTOPIXを大きくアウトパフォームするような成績が期待できないのか、その理由も説明しますね。

ひふみ投信の今後は今までのようなリターンは期待できない可能性が高い

ファンドの資金が大きくなると、超小型株、小型株への投資は難しくなるので大型株へ投資せざるを得なくなります。

流入資金が爆発的に増えてきたあたりから、ひふみ投信の運用成績は以前と比べて低くなってしまいました。

なぜ、超小型株、小型株への投資が難しくなったのかというと、流動性が低く売買自体が少ないため大きくなったファンド全体に影響を与えるほどの金額を投資することができないから。

ファンドの宿命みたいなものですね。

純資産が増えてくるにつれて、大型株にシフトしていかなければならなくなります。

良くも悪くも大型株はフォローしているアナリストや投資家も多く、効率的な市場ですので株価にはすでに色々な要素が織り込まれてしまっているので、価格と企業価値にほとんど差がないので平凡な成績になりやすいですね。

だからこそ、ピーター・リンチが運用していたマゼランファンドのような圧倒的な成績を残した投資信託というのは伝説になるのです。

ひふみ投信は超小型株、小型株への投資で驚異的な成績を出していた理由

ひふみ投信は超小型株や小型株への投資で、市場平均を圧倒的に上回るリターン(成績)を出してきました。

超小型株や小型株への投資は大型株への投資と何が違うのかと不思議に思うかもしれません。

超小型株や小型株というのは、フォローするアナリストもほとんどいませんし、投資家も少ないです。

すると、大型株のように効率的な市場ではないので株価と企業の価値にギャップがあることが多くなるのです。

簡単に言うと、超小型株や小型株には価値ある企業が安値で放置されていることが多々あるということ。

投資のプロであるひふみ投信のファンドマネージャーは、超小型株や小型株をしっかりと分析することでの本当の価値をしっかりと見積り、割安な企業へ投資することで資産を増やしてきたわけです。

純資産が増えてしまった以上は、圧倒的なリターンを叩きだしていた頃のように超小型株や小型株への投資だけでは運用できそうにもないですし、今までのような圧倒的なリターンは期待しない方がいいでしょうね、、、。

【ひふみ投信のインベスターリターン】ひふみ投信を保有している人は儲かっているのか?

モーニングスターの投資信託のページを見ていると、トータルリターンの他にインベスターリターンというものが掲載されています。

「インベスターリターン」をご存知ですか?

ファンドの収益を表す際、対象とする期間でどれだけ値上がり(値下がり)したかを表す指標として「トータルリターン」を用いることが多い。トータルリターンは投資家が一定期間そのファンドを保有し続けたと仮定した場合の収益だ。しかし、投資家が実際に得た収益は売買のタイミングによって異なる。そこで、モーニングスターでは投資家が得た平均的なリターンを表す指標として「インベスターリターン」を算出している。インベスターリターンは金額加重リターンとも言われ、ファンドに資金が流入した時期の比重を高く、資産が流出した時期の比重を低くしている。あるファンドが多額の資金を集めると、流入後のパフォーマンスは流入前のパフォーマンスよりも大きく影響を受けることになる。「このファンドを持っている投資家は実際、どの程度儲かっているのか」を知ることができる指標ということだ。

分かりやすく言えば、多くの投資家が高値掴みをしたファンドのインベスターリターンは低くなる。例として図表1を見てみよう。点線は値動き、棒グラフは純資産額を意味する。Aファンドは値上がりが期待できるとして多額の資金が流入した。しかし、その後相場環境が悪化して基準価額が大幅に下落。期待して買った多くの投資家は損を被ることになった。こうしたパターンがインベスターリターンの低下につながる例である。逆にBファンドのように、値動きが緩やかに上昇基調を続け、さらに安定的に資金が流入したことにより純資産残高が大きくなったファンドのインベスターリターンはトータルリターンより高くなる傾向がある。多くの投資家が儲けを実感できているファンドと言える。

モーニングスター「アナリストの視点」

インベスターリターンという言葉自体を聞いたことがなかったのですが、便利な指標ですね。

では、実際にひふみ投信を保有している投資家は儲かっているのか、インベスターリターンを確認しておきましょう。

ひふみ投信のインベスターリターンは?

| 期間 (年率) | 1年 | 2年 | 3年 | 5年 | 10年 | 設定来 |

|---|---|---|---|---|---|---|

| (1)インベスターリターン | 48.01% | 16.42% | 6.19% | 10.28% | 11.67% | 11.67% |

| (2)トータルリターン | 47.12% | 17.24% | 7.21% | 13.17% | 17.21% | 15.84% |

| (1) ー (2) | +0.89% | -0.82% | -1.02% | -2.89% | -5.54% | -4.17% |

実際にひふみ投信を保有している投資家のインベスターリターンを見てみると、トータルリターンよりも低いことから、トータルリターンほどには儲かっていなさそうです。

インベスターリターンの定義からいうと、いわゆる高値掴みした投資家が多いと言えるのかな。

2019年からは資金流入よりも資金流出額が上回る月が多いです。

2021年は資金流入の方が多くなってはいますが、、、。

投資信託を選ぶ際にはトータルリターンだけでなく、投資家の本当の儲けを表しているインベスターリターンもきちんとチェックした方がよさそうですね。

【参考】eMAXIS Slim国内株式(TOPIX)のインベスターリターンは?

参考までに、eMAXIS Slim国内株式(TOPIX)のインベスターリターンも載せておきますね。

| 期間 (年率) | 1年 | 2年 | 3年 | 5年 | 10年 | 設定来 |

|---|---|---|---|---|---|---|

| (1)インベスターリターン | 42.16% | 19.77% | 15.92% | – | – | 15.57% |

| (2)トータルリターン | 41.94% | 13.27% | 6.75% | – | – | 8.31% |

| (1) ー (2) | +0.22% | 6.50% | 9.17% | – | – | 7.26% |

eMAXIS Slim国内株式(TOPIX)はトータルリターンよりも、インベスターリターンの方が大きく、保有している投資家は儲かっていることを示しています。

この結果を見てしまうと、やっぱり長期で積み立てするなら低コストのインデックスファンドにしておくのが無難そうですね、、、。

ひふみ投信の不調は運用戦略にある?

私自身は個別株投資をしているので、ひふみ投信に投資することは多分ないと思うのですが、ポートフォリオの組み入れ銘柄は参考になります。

投資のプロはどんな視点でポートフォリオを組んでいるのかがわかるので、運用報告書もたまに読んでます(笑)

無料で読めてありがたいです。

ひふみ投信の交付目論見書を見てみると、時価総額別の構成比率や現金比率の推移のグラフが掲載されているのを見ると、どんなときに、キャッシュを厚めにしているのかがわかります。

やはり莫大な資金流入があった2017年からは超小型株への投資割合はかなり減ってます、、、。

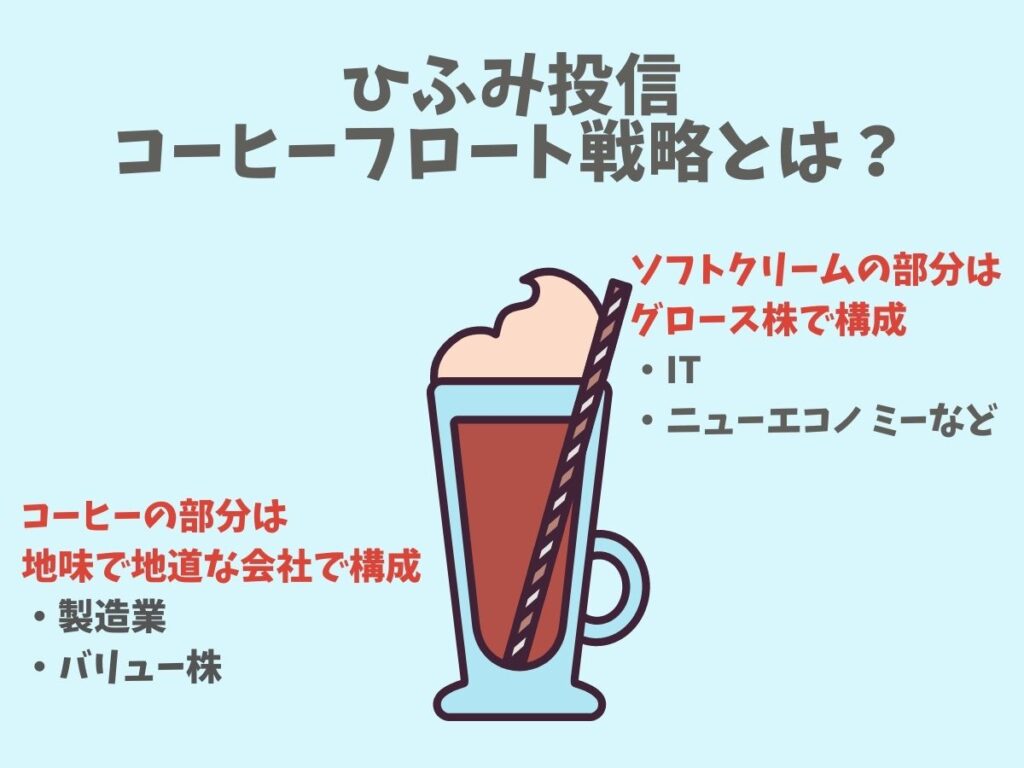

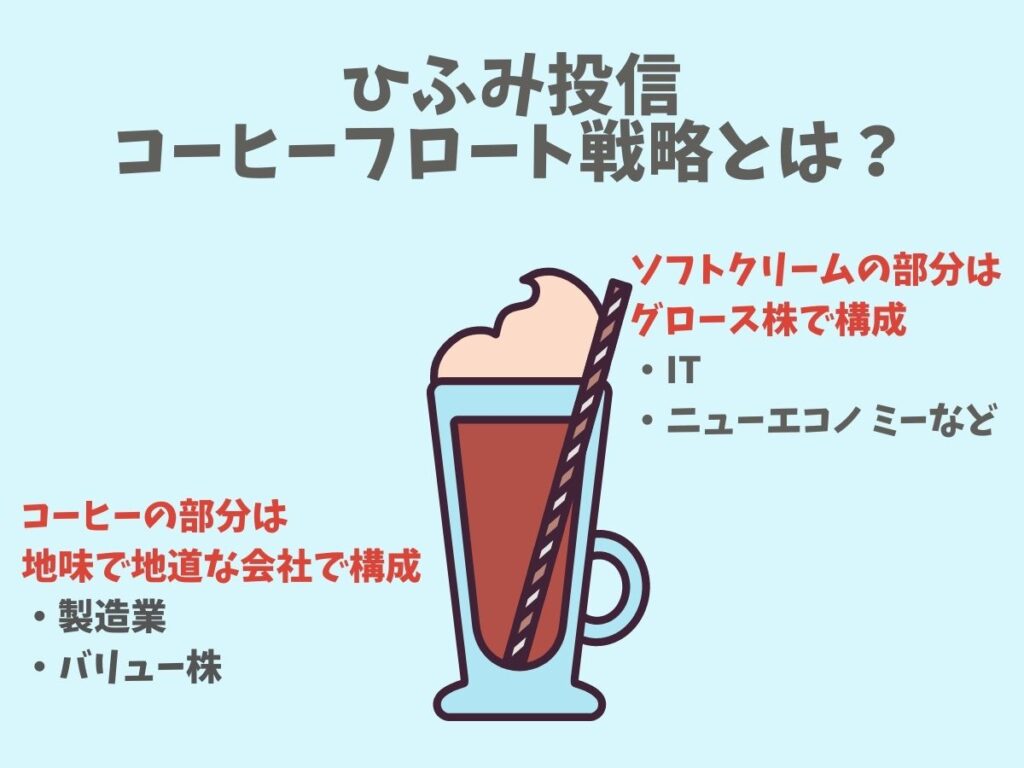

ひふみ投信のポートフォリオはコーヒーフロート戦略をとっている(2021年始から)

2021年3月の運用報告書を見ていると、藤野さんが今のポートフォリオは『コーヒーフロート戦略』をとっていると書いてあります。

そして、3か月後の6月の運用報告書を見ても、引き続きバリューとグロースをバランスよく保有する『コーヒーフロート戦略』をとってます。

ひふみ投信のコーヒーフロート戦略って何?

コーヒーの部分は地味で地道な会社で構成

- 製造業

- バリュー株

ソフトクリームの部分は成長著しいグロース株で構成しているそうです。

2020年のポートフォリオは、ソフトクリームの部分(グロース株)に重点をおいてポートフォリオを構成していたわけですが、今後しばらくは、コーヒーの部分に重点をおいたポートフォリオにする必要があると書かれていました。

- 商社株

- 重厚長大銘柄

- 旅行関連

- 遊園地

アフターコロナを見据えて、旅行関連や遊園地銘柄もウェイトをあげています。

ひふみ投信は2021年はバリューとグロースをバランス良く保有するコーヒーフロート戦略を取ってます。2020年と比較してバリュー銘柄の比率を上昇させているよ。

だけど、ひふみ投信が得意とするのはグロース株が強いマーケットなので、しばらくは苦戦するかも?

ひふみ投信の不調についてのまとめ

どんな投資信託でも純資産額が増えてくると、どうしても今までのようなリターンを出すことが難しくなってきます。

ひふみ投信も不調が続いてますし、終わったとまでは思わないけれど、今までのような圧倒的なリターンを望むのはやめておいた方が期待を裏切られずにすむでしょう。

投資信託を選ぶ際には、インベスターリターンというものもチェックする必要があるということを恥ずかしながら本記事を書く過程で知りました。

ひふみ投信もトータルリターンはすごいけれども、インベスターリターンとの差(インベスターギャップ)が大きいので、実際に保有している投資家は私が思っていたよりは儲かってなさそう、、、。

実際にひふみ投信に積立していらっしゃる方がいましたら、どんな感じなのかコメントを下さるとありがたいです。

一方でeMAXIS Slim国内株式(TOPIX)を保有している投資家は儲かっているようなので、やっぱり低コストのインデックスファンドにコツコツと積み立てするのが無難なような気がしました。

ひふみ投信はSBI証券、マネックス証券のiDeCoで購入可能です。

コメント